Каждый человек с официальным доходом, с которого государство удерживает НДФЛ, имеет право на налоговый вычет — он может вернуть часть уплаченных налогов. Рассказываем, в каких случаях и как вернуть подоходный налог с зарплаты работающему человеку.

Подоходный налог (НДФЛ) — налог, который удерживается с доходов физических лиц. Под налогообложение попадают практически все выплаты: зарплата, премии, выплаты по гражданско-правовым договорам, выигрыши в лотерею, дивиденды, доходы от продажи имущества.

В случае с наемными работниками налог с зарплат и другого вознаграждения рассчитывает, удерживает и уплачивает в бюджет работодатель. При продаже недвижимости человек сам должен отчитаться перед налоговой и рассчитать налог.

Самая распространенная ставка составляет 13 %. Она применяется к зарплате, вознаграждениям по гражданско-правовым договорам, доходам от продажи имущества. К доходам свыше 5 млн руб. в год применяется ставка 15 %. С зарплаты нерезидентов (тех, кто находится в России менее 183 дней в течение года) НДФЛ платится в размере 30 %. Самая большая ставка налога — 35 %. Она применяется, например, к выигрышам в лотерею, процентным доходам по вкладам в банках в части превышения установленных размеров.

Часть уплаченного за год налога можно вернуть, если оформить налоговый вычет — это сумма, которая уменьшает доходы, облагаемые НДФЛ. Право на возмещение части уплаченного ранее подоходного налога есть только у налогоплательщиков, которые платят НДФЛ по ставке 13 %. Поэтому получить вычет могут только налоговые резиденты России — те, кто находится на территории страны не менее 183 дней в течение 12 следующих подряд месяцев.

В Налоговом кодексе существует несколько видов вычетов:

Два последних вида применяются не к зарплате, а к другим видам дохода. Поэтому рассматривать вопрос, вернут ли подоходный налог с подобных доходов, в этой статье мы не будем.

Налоговый вычет может получить ИП, который работает на общей системе налогообложения и платил НДФЛ по ставке 13%. Другие формы налогообложения предпринимателей не относятся к налогу на прибыль физических лиц, а значит, возмещению не подлежат.

Кому положены. Их получают родители на своих детей и льготники, например ликвидаторы последствий аварии в Чернобыле, герои СССР, герои России, инвалиды 1-й и 2-й групп, инвалиды с детства. Полный список оснований — в ст. 128 НК РФ.

Сколько можно вернуть. Сумма возмещения составляет от 500 до 3000 руб. за каждый месяц в зависимости от основания получения льготы. Например, чернобыльцам положено 3000 руб., а инвалидам с детства — 500 руб. Если у человека сразу несколько оснований для возмещения части уплаченных налогов, то использовать можно только одно, с большей суммой. Это правило не действует на детские вычеты — их можно получить в любом случае, даже если есть другие.

Вычет на детей тоже предоставляется ежемесячно и составляет:

Вычет на детей можно получать до тех пор, пока общий годовой доход не достигнет 350 тыс. руб. Сразу после этого право пропадает. Рассчитывать самостоятельно ничего не нужно — за этим следит бухгалтерия. Когда общий размер зарплаты за год достигнет 350 тыс. руб., возмещение НДФЛ прекратится, но с января следующего года вы будете получать его снова.

Пример. У Ларисы двое детей, и она — инвалид 2-й группы. Ее зарплата в месяц — 40 тыс. руб. до вычета налогов. Ей положен вычет на сумму 3300 руб.:

Сумма НДФЛ, которую удержат с зарплаты: (40 000 – 3300) × 13 % = 4771 руб.

На руки Лариса получит: 40 000 – 4771 = 35 229 руб.

Если бы у Ларисы не было вычетов, то НДФЛ был бы со всей зарплаты, и налог составил бы 5200 руб. На руки она получала бы 34 800 руб. То есть в месяц она экономит: 35 229 – 34 800 = 429 руб.

В сентябре суммарный доход Ларисы превысит 350 тыс. руб. Поэтому с октября по декабрь будет применяться только вычет в 500 руб., детских вычетов не будет. В этот период Лариса будет получать 34 865 руб., экономия в месяц — 65 руб.

За год Лариса сэкономит на налогах 4056 руб.:

Как получить. Чаще всего возврат НДФЛ оформляют через работодателя. Для этого нужно принести в бухгалтерию документы, которые подтверждают право на возмещение части уплаченных налогов. Например, справку об инвалидности или свидетельства о рождении детей. Работодатель перестанет удерживать НДФЛ со следующего месяца после предоставления документов.

Если человек не оформил вычет на работе, то это можно сделать в конце года через налоговую. Документы можно подать в инспекцию лично, через МФЦ, отправить их почтой или через личный кабинет на сайте ФНС.

Понадобятся следующие документы:

После того как налоговая проверит документы, она в течение месяца вернет на счет сразу всю сумму положенного возмещения за год.

Кому положены. Социальные вычеты можно получить, если в течение года у налогоплательщика были расходы на образование, лечение, страхование жизни или благотворительность. Первые два вида оформляют чаще всего.

Вычет на лечение. Человек может вернуть часть налогов, если покупал лекарства по рецепту врача, оплачивал собственное лечение, платил за супруга, родителей или несовершеннолетних детей. Все виды лечения, за которые можно получить вычет, указаны в Постановлении Правительства РФ от 08.04.2020 № 458.

Если медицинская услуга оказана по ОМС, получить налоговый вычет нельзя, это возможно только по полису ДМС. Есть одно условие: полис ДМС должен быть оплачен самостоятельно. Если полис получен на работе, то вычет не положен.

Вычет составляет 120 тыс. руб. в год, то есть вернуть из бюджета можно максимум 120 000 × 13 % = 15 600 руб. Получать вычет можно за каждый год, в котором были расходы на лечение. Некоторые виды лечения относятся к дорогостоящим — их стоимость при оформлении вычета учитывается в полном объеме, например при лечении бесплодия с помощью ЭКО.

Пример. Екатерина в течение года купила полис ДМС за 70 тыс. руб., посещала дневной стационар в частной клинике — 80 тыс. руб. и прошла процедуру ЭКО — 250 тыс. руб.

За покупку полиса ДМС она сможет вернуть: 70 000 × 13 % = 9100 руб.

А за стационар сумма возврата будет ограничена лимитом: 15 600 – (80 000 × 13 %) – 9100 = 1300 руб.

Зато процедура ЭКО относится к дорогостоящему лечению, то есть вся его стоимость учитывается при расчете вычета. Екатерина сможет получить еще: 250 000 × 13 % = 32 500 руб.

Всего за медицинские расходы за год она сможет вернуть 48 100 руб.

Вычет на образование. Оформить вычет на образование можно, если в течение года оплатить собственное образование или образование детей, братьев и сестер, которым еще нет 24 лет. Для оформления возврата налогов подойдут только те заведения, у которых есть лицензия на образовательную деятельность.

Максимальный размер вычета на образование за себя — 120 тыс. руб. за год, за детей и родственников — 50 тыс. руб. Получать возмещение можно за каждый год, в котором были расходы на обучение. За себя вычет можно получить только при очном обучении, а для родственников такого условия нет.

Пример. Егор за год обучения в вузе заплатил 140 тыс. руб. и внес оплату за двух младших сестер — по 60 тыс. руб. за каждую. Он сможет вернуть 28 600 руб.:

Как получить. Возместить НДФЛ можно двумя способами: через налоговую или через работодателя.

| Через налоговую | Через работодателя |

Понадобятся документы, которые подтверждают право на вычет. По расходам на обучение: По расходам на лечение: По оплате полиса ДМС: К документам нужно приложить декларацию 3-НДФЛ и отправить в налоговую по месту жительства по окончании года. Сделать это можно через личный кабинет на сайте ФНС или подать лично. После проверки налоговая вернет деньги — обычно это занимает не больше 3 месяцев. Деньги поступят на счет налогоплательщика в личном кабинете на сайте ФНС. |

Подать в налоговую подтверждающие документы. Нужны копии, но понадобятся и оригиналы для сверки. Налоговая выдаст уведомление о праве на налоговый вычет в течение 30 дней. Его следует отнести в бухгалтерию работодателя. Это можно сделать до конца календарного года, в котором были расходы. После представления всех документов в бухгалтерию работодатель перестанет удерживать НДФЛ с вашей зарплаты до тех пор, пока не будет исчерпан размер положенного вычета, — в этот период вы будете получать на 13 % больше. |

Кому положены. Вычет могут получить те, кто инвестирует на фондовых рынках через индивидуальный инвестиционный счет. Есть два типа вычета: на взносы (вычет типа А) и на полученную прибыль (вычет типа Б). Первый могут получить те, у кого есть официальное место работы и кто платит налоги. Второй — для тех, кто не работает официально. Для получения этой выплаты нужно выполнить условие: ИИС должен быть открыт не менее трех лет.

Сколько можно вернуть. По вычету типа А можно вернуть 13 % от суммы пополнений инвестиционного счета, которая не превышает 400 тыс. руб., — то есть не более 52 тыс. руб. Оформлять вычет можно каждый год.

Пример. Иван работает официально, его зарплата — 25 тыс. руб. в месяц, он также имеет доходы с частной практики. За год Иван заплатил 39 тыс. руб. НДФЛ. За год на ИИС он внес 400 тыс. руб. По окончании года он сможет вернуть только сумму уплаченных налогов — 39 тыс. руб.

На второй год Иван стал зарабатывать 35 тыс. руб. в месяц. Годовая сумма налога составила 54 600 руб. Он инвестировал ту же сумму — 400 тыс. руб., но вернул 52 тыс. руб. — максимально возможный размер.

На третий год Иван решил закрыть ИИС. Теперь он должен вернуть государству то, что получил: 39 000 + 52 000 = 91 000 руб. Если Иван не закроет ИИС, то сможет и дальше получать возмещение налога.

По вычету типа Б от налогов освобождается вся полученная прибыль. Но получить такой вычет можно только через 3 года после открытия ИИС.

Пример. Сергей открыл ИИС в 2017 году и купил несколько акций. Два года он не совершал никаких операций и не получил дохода. На третий год он продал акции с прибылью, на которую нужно заплатить налог. Но Сергей оформил вычет на полученную прибыль и в итоге не должен ничего платить: он обязан заплатить НДФЛ 13 %, и 13 % ему должны вернуть.

Как получить. Порядок получения зависит от типа налогового вычета. Вычет типа А оформляют через налоговую. Понадобятся следующие документы:

Чтобы получить вычет на полученную прибыль, подавать документы в налоговую не нужно — брокер все сделает сам. Для этого ему понадобится только справка из налоговой о том, что вы не обращались с подобным запросом самостоятельно.

Подробно о том, как получить инвестиционные налоговые вычеты, мы рассказывали в статье про ИИС.

Имущественные налоговые вычеты — самые популярные у россиян. Они лидируют по количеству денег, которые налогоплательщик может вернуть из госбюджета. Есть несколько оснований для получения имущественного вычета, например при продаже имущества, при покупке жилья или выплате процентов по ипотеке — условия их получения отличаются, поэтому рассмотрим их отдельно.

Кому положен. Всем, кто заплатил налог при продаже имущества, например квартиры или автомобиля.

Закон устанавливает сроки владения имуществом, при котором собственник должен заплатить подоходный налог в случае его продажи. Например, налог придется заплатить, если продать машину со сроком владения менее 3 лет или квартиру со сроком владения менее 5 лет. Для некоторых видов недвижимости установлен срок владения в 3 года, если:

Сколько можно вернуть. Максимальный размер вычета при продаже жилья и земельных участков — 1 млн руб. При продаже другого имущества, например автомобиля, нежилых помещений, гаража, размер вычета составляет 250 тыс. руб. Получать его можно неограниченное число раз, но с учетом ограничений по сумме.

Сумму налога можно уменьшить двумя способами: применить налоговый вычет либо уменьшить налоговую базу продаваемого имущества на сумму расходов, понесенных на его покупку. Иногда это выгоднее.

Во втором случае расходы на покупку придется подтвердить. Если полученные от продажи имущества суммы не превышают 1 млн руб. и 250 тыс. руб., то обязанность представить декларацию сохраняется, но обязанность уплатить налог не возникает.

Пример. Виктор купил квартиру в 2018 году за 3 млн руб. и продал ее в 2020 году за 4,2 млн руб. Он может вернуть часть уплаченных налогов одним из способов:

1) уменьшить налоговую базу на 1 млн руб. Тогда придется заплатить налог:

(4 200 000 – 1 000 000) × 13 % = 416 000 руб.;

2) если при подаче декларации представить договор купли-продажи, подтверждающий расходы на покупку, сумма налога составит:

(4 200 000 – 3 000 000) × 13 % = 156 000 руб. Это более выгодно.

Пример. Дмитрий купил машину в 2019 году за 267 тыс. руб., а на следующий год продал ее за 265 тыс. руб. Он должен подать в налоговую декларацию, поскольку владел автомобилем менее 3 лет, и может оформить вычет следующими способами:

1) уменьшить налоговую базу на 250 тыс. руб. Тогда налог составит:

(265 000 – 250 000) × 13 % = 1950 руб.;

2) представить вместе с декларацией договор купли-продажи, по которому он покупал машину. В этом случае налога не возникнет, потому что будет подтвержден тот факт, что Дмитрий не получил при продаже машины дохода.

Как вернуть. При продаже имущества документы подают в налоговую до 30 апреля следующего года. Сделать это можно лично в налоговой инспекции или через личный кабинет на сайте ФНС. Нужны:

Кому положен. Всем, кто купил жилую недвижимость. Оформить его можно один раз за всю жизнь, но если при покупке жилья лимит не был исчерпан, то остаток можно перенести на следующую покупку недвижимости. У этого вычета нет срока давности, и оформить его можно даже через 15 лет после покупки. При этом будет учитываться размер уплаченного НДФЛ только за последние 3 года.

Оформить вычет не получится, если:

Сколько можно вернуть. Размер вычета при покупке жилья составляет 2 млн руб., государство вернет 260 тыс. руб. При этом, если квартира находится в совместной собственности супругов, получить эту сумму сможет каждый из супругов.

Как вернуть. На покупку жилья можно получить вычет двумя способами: по окончании года через налоговую и через работодателя. Большинство предпочитает первый вариант, потому что так возвращается сразу вся сумма уплаченного за предыдущий год НДФЛ. Если оформлять через работодателя, то на руки будут выплачивать зарплату без удержания налога до тех пор, пока размер не составит сумму вычета. Понадобятся:

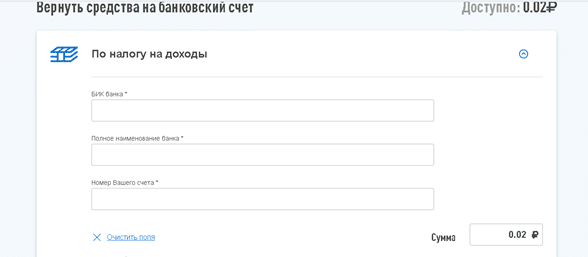

После налоговой проверки деньги поступят на счет налогоплательщика в личном кабинете на сайте ФНС. Перенаправить их на реквизиты своего счета в банке нужно самостоятельно.

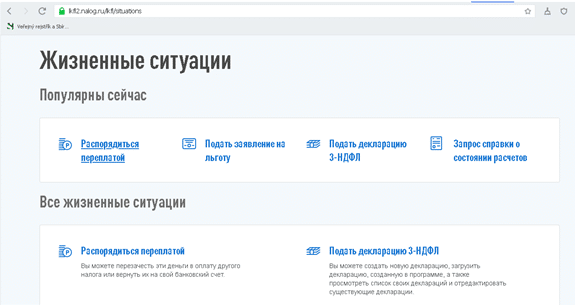

В личном кабинете в разделе «Жизненные ситуации» выберите сервис «Распорядиться переплатой»

Далее укажите реквизиты вашего счета, на который нужно перевести деньги, и подтвердите операцию

Для оформления через работодателя список документов будет тот же, за исключением 3-НДФЛ.

Кому положен. Если человек купил жилье в ипотеку, то, помимо возврата НДФЛ за покупку, он может получить вычет по уплаченным процентам за ипотеку. Но в договоре должно быть указано целевое назначение кредита — покупка квартиры. Если жилье куплено на потребительский кредит, получить возмещение не удастся.

Сколько можно вернуть. Размер вычета по ипотечным процентам — 3 млн руб., максимально можно вернуть 390 тыс. руб.

Как вернуть. Понадобятся следующие документы:

Документы можно подать в налоговую по месту жительства лично или через личный кабинет на сайте ФНС. Деньги поступят в течение месяца после налоговой проверки на счет налогоплательщика в личном кабинете на сайте ФНС. Перенаправить их на реквизиты своего счета в банке нужно самостоятельно.