В статье — о том, чем отличаются БПИФ и ETF, как их выбрать и какие нюансы при инвестировании в иностранный и российский рынки.

Как оценить эффективность инвестиций

Допустим, в 2020 году вы активно торговали американскими акциями, и ваш портфель вырос на 10 % в долларах. Если сравнивать с депозитом, то кажется, что результат неплохой. Но депозит — это не совсем правильный аналог, потому что риски инвестирования в акции и в депозит несопоставимы.

Самым корректным будет сравнить вашу доходность с индексом акций, например S&P 500. Агентство Standard and Poor’s включает в свой индекс крупнейшие мировые компании, суммарная капитализация которых превышает 80 % капитализации всех американских акций. В 2020 году индекс вырос на 16 %. По сравнению с ним ваши инвестиции оказались не так эффективны.

Стоило ли тратить время и деньги на комиссии, если можно было один раз просто купить акции, которые входят в индекс? Это принесло бы большую доходность. Поэтому многие инвесторы, их еще называют пассивными, предпочитают второй подход. Но самостоятельно составить портфель, который в точности повторяет структуру индекса, частному инвестору практически невозможно. Например, чтобы скопировать S&P 500, нужно более 20 млн долл. К тому же структура индекса постоянно меняется: какие-то компании из него выбывают, появляются новые, меняются их доли. Эту проблему решили индексные ETF.

Что такое ETF

Индексные ETF (exchange traded funds) — это фонды, портфель которых копирует определенный индекс. Покупая акции такого фонда, вы инвестируете в этот индекс. Простота и доступность этого продукта сделали ETF невероятно востребованными во всем мире. Стоимость зависит от конкретного фонда и может начинаться от нескольких долларов.

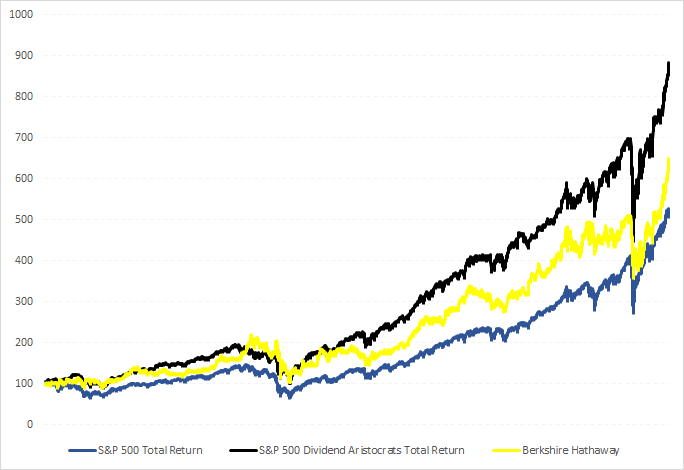

Графики доходности S&P 500, S&P 500 Dividend Aristocrats и Berkshire Hathaway за последние 20 лет

Если сравнить график доходности S&P 500 или S&P 500 Dividend Aristocrats за последние 20 лет и Berkshire Hathaway — фонд под управлением самого известного инвестора Уоррена Баффета, то мы увидим, что даже ему сложно превзойти индексы на длинном горизонте времени. Поэтому все больше инвесторов выбирают пассивную стратегию, а объем средств, который инвестирован в фондовый рынок через ETF, на конец 2020 года превышает 8 % капитализации мирового рынка.

Чтобы привлечь инвесторов, управляющие компании расширяют линейки ETF — добавляют новые индексы. Помимо традиционных S&P 500, NASDAQ, Dow Jones, можно подобрать ETF под любую стратегию:

- на разные типы облигаций: государственные, качественные, рискованные, развивающихся стран и другие;

- на товары: золото, серебро, нефть, пшеница и другие;

- ETF на валюту;

- маржинальные ETF;

- ETF на падение индекса.

Чем БПИФ отличается от ETF

Квалификация. В России ETF, которые торгуются на иностранных биржах, доступны только квалифицированным инвесторам. Для этого нужно владеть 6 млн руб. или удовлетворять другим требованиям.

Остальным инвесторам доступны БПИФ — индексные биржевые паевые инвестиционные фонды. Это аналог ETF на российском рынке. По сути, это те же ETF, но в российском праве. А также можно рассмотреть ETF, которые торгуются на российских биржах, — для удобства дальше буду называть их ETFru.

Пока БПИФ и ETFru не могут похвастаться широкой линейкой покрываемых индексов. Но уже сейчас можно инвестировать в S&P 500, NASDAQ, золото, еврооблигации, акции китайских или немецких компаний и другие. Минимальные лоты по ним часто небольшие, так что можно инвестировать практически любую сумму — менее 1 руб. для некоторых фондов.

Комиссия. В отличие от классических ПИФов биржевые можно купить или продать в любой момент без скидок и бонусов, так как они торгуются на бирже. К тому же, так как они индексные и не подразумевают активного управления, комиссии управляющих компаний по ним значительно ниже. В свою очередь, эти комиссии выше, чем у ETF на иностранных биржах, — о них расскажу ниже.

ИИС и инвестиционный вычет. Основное преимущество БПИФ и ETFru — они торгуются на Московской бирже и доступны через ИИС, в отличие от ETF, которые в России не торгуются. Либо по ним можно получить инвестиционный вычет длительного владения. И то и другое дает возможность сэкономить на налоге с прибыли, а также меньше переживать из-за валютной переоценки.

Валюта сделки. БПИФ и ETF, которые торгуются на российских биржах, часто можно купить за рубли, что избавляет от необходимости конвертировать рубли в валюту.

Так что, несмотря на свою молодость, рынок БПИФ уже может предложить удобный способ инвестирования в мировую экономику. Но прежде чем начать инвестировать в ETF и БПИФ, стоит разобраться в некоторых нюансах.

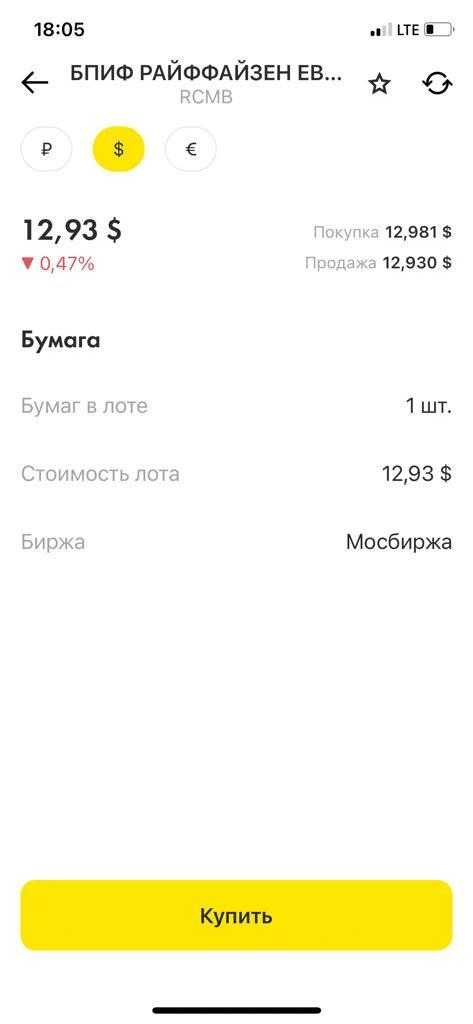

Пример БПИФ «Райффайзен — Еврооблигации», который можно купить за рубли, доллары или евро

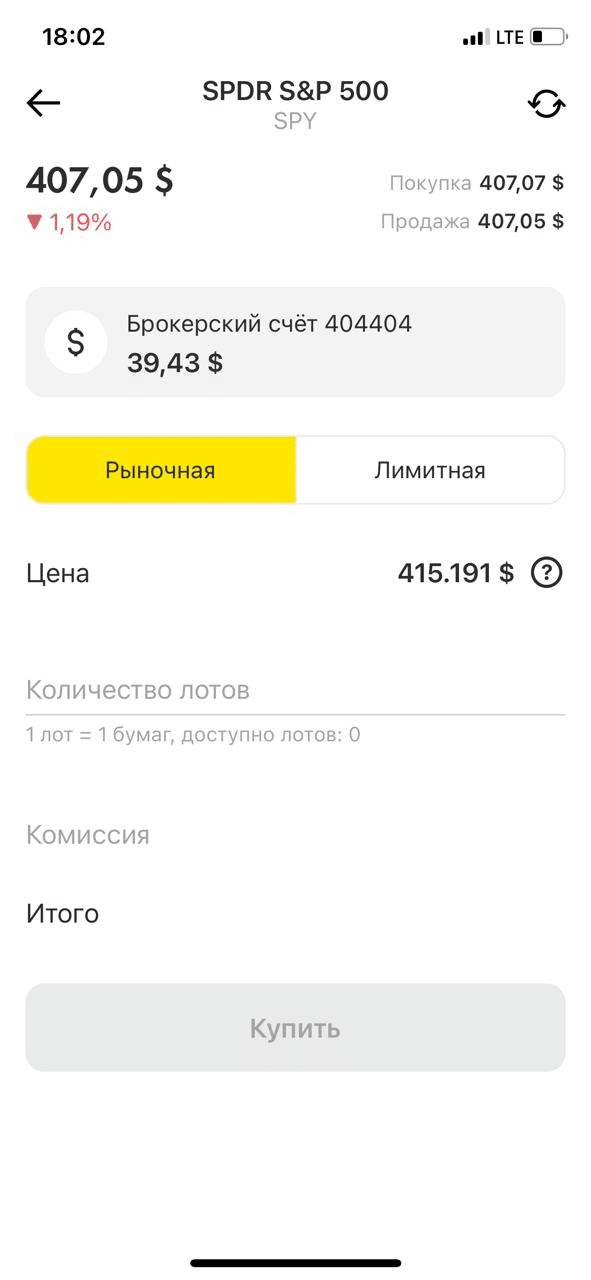

Пример крупнейшего ETF в мире — фонда SPY, который доступен в мобильном банке Райффайзенбанка для квалифицированных инвесторов

Как выбрать ETF

Основные конкуренты на рынке ETF — это iShares (под управлением BlackRock), Vanguard и SPDR (под управлением State Street). Эти компании управляют огромными суммами. Например, суммарный объем ETF от SPDR, самой скромной из них, — более 850 млрд долл. Для сравнения: капитализация всего российского рынка — 787 млрд долл. Так что если на выбранный вами индекс есть несколько ETF от этих компаний, то нет большой разницы, какой из них выбрать. Выбирайте тот, чья комиссия ниже, — ее можно посмотреть на сайте управляющей компании или на агрегаторе ETF Database.

Как выбрать БПИФ

C БПИФ сложнее. Эффективность индексных фондов — это то, насколько точно они следуют заданному индексу. И если американские ETF научились следовать индексу с точностью до сотых процента, то БПИФ и ETF на российских биржах — пока нет.

Проверить это можно самостоятельно. Для этого нужно посмотреть доходность за год: насколько изменился исходный индекс и насколько — БПИФ. Тут есть важная особенность.

Например, индекс S&P 500 не включает дивиденды, а БПИФ — включают. Поэтому надо сравнивать динамику БПИФ с индексом S&P 500 Total Return, в который входят дивиденды, либо добавлять к индексу S&P 500 дивидендную доходность — сейчас это примерно 1,5 %.

По моим оценкам, отставание доходности БПИФ от американских ETF может достигать 2 % в год с учетом комиссии — это много. Остается надеяться, что по мере роста популярности БПИФ управляющие компании смогут эффективнее следовать индексу.

Вот из чего складывается это отставание.

- Комиссии. По самым популярным ETF на S&P 500 американские управляющие берут комиссию 0,03–0,09 % годовых, а российские — около 1 %.

- Скрытые комиссии. Часто вместо того, чтобы составлять портфель самостоятельно, российские управляющие компании покупают ETF на индекс. В этом случае вы оплачиваете комиссию дважды — оператору ETF и оператору БПИФ. Проверить это можно, изучив состав фонда на сайте управляющей компании.

- Налогообложение дивидендов по американским акциям. Если вы купили ETF или самостоятельно составили портфель акций, то с полученных дивидендов придется заплатить 13 % налога (или 15 % — если годовой доход больше 5 млн руб.). БПИФ и ETFru, как правило, не выплачивают дивиденды, и с них платить налог не надо. Но сами фонды, когда получают дивиденды, платят с них налог 15–30 %. При текущей дивидендной доходности порядка 1,5 % годовых разница между фондами на иностранных и российских биржах может достигать 0,22 % в год в пользу первых.

- Эффективность следования индексу. Реплицировать индекс не такая уж тривиальная задача. БПИФ и ETFru пока недостаточно крупные, чтобы делать это эффективно. По мере роста их популярности эффективность должна вырасти.

| ETF на иностранных биржах | БПИФ | ETF на российских биржах | |

|---|---|---|---|

| Квалификация | Нужна | Не нужна | Не нужна |

| Расходы (комиссии, налоги) | Низкие | Высокие | Высокие |

| Инвестиционный вычет | Не доступен | Доступен | Доступен |

| Можно ли купить на ИИС | Нельзя | Можно | Можно |

БПИФ или отдельные акции и облигации?

Если инвестировать в российский рынок, то у БПИФ есть существенное преимущество перед покупкой отдельных акций и облигаций. С дивидендов по российским акциям и купонов по российским облигациям БПИФ не платит налоги. Это значит, что все полученные поступления фонды реинвестируют в полном объеме. То есть они увеличивают стоимость фонда. А с такой переоценки вы можете не платить налог, если инвестируете через ИИС типа Б или на срок дольше 3 лет, что позволит вам получить инвестиционный вычет длительного владения. Таким образом, у вас есть возможность не платить налог с дивидендов и купонов.

Это существенное преимущество, так как с учетом средней дивидендной доходности индекса IMOEX за 2020 год в 6,23 % это позволяет сэкономить 0,81 % в год. Для корпоративных облигаций этот показатель примерно такой же.

Комиссия управляющих компаний по БПИФ на российские инструменты составляет 0,45–1 %. Получаем, что покупка БПИФ вместо самостоятельной покупки бумаг, входящих в фонд, может принести дополнительный доход 0,36 %. И даже если вы переплатите 0,19 %, это разумная плата за диверсифицированный портфель, которым не надо управлять самостоятельно.

Что запомнить

- Если вы хотите инвестировать в международные индексы и у вас нет квалификации, то можно выбрать БПИФ или ETF, которые торгуются на российских биржах.

- Если у вас есть квалификация, то можно рассмотреть ETF на иностранных биржах, но не забывайте о валютной переоценке, которой вы можете избежать за счет инвестирования в БПИФ и ETF, торгующиеся на российских биржах.

- При выборе БПИФ на иностранные индексы важно оценить его эффективность.

- Если инвестируете в российский рынок, то разумно рассмотреть БПИФ.