Дивиденды — это часть прибыли, которую компания выплачивает акционерам. Если упростить, то конечная цель любой компании — увеличить свою стоимость. Исходя из этого менеджмент компании выбирает вариант распределения прибыли: инвестировать в новые проекты, копить прибыль на депозитах или направить на выплаты по акциям.

Каждая компания решает сама, какой вариант ей выбрать и как часто выплачиваются дивиденды. Например, ExxonMobil, Apple и McDonald’s платят дивиденды каждый квартал, а Amazon, Google и Tesla вообще не платят. Но даже в случае регулярных дивидендов нет гарантии, что компания не прекратит их платить, например в случае сложной для себя ситуации.

Частота и размер выплат зависят от дивидендной политики компании. Некоторые компании оформляют ее в виде документа. В нем прописывают, как часто выплачиваются и как начисляются дивиденды по акциям, например 50% чистой прибыли. Такой документ обычно принимают на несколько лет вперед, чтобы придать уверенности инвесторам, и публикуют на сайте компании.

Например, так выглядит дивидендная политика «Татнефти» и Сбербанка.

Иногда компания не составляет отдельного документа с дивидендной политикой — тогда это просто истории дивидендных выплат и заявления менеджмента компании.

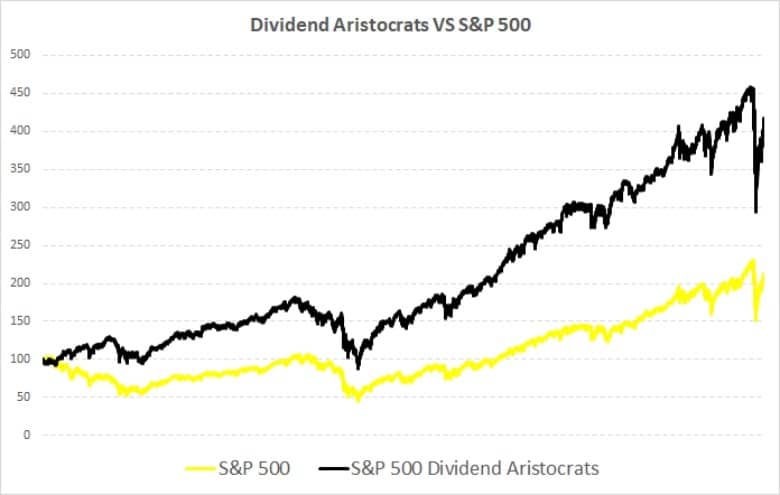

«Дивидендные аристократы». Существуют крупные американские компании, которые непрерывно каждый год повышают дивиденды в течение последних 25 лет — они входят в индекс S&P 500 Dividend Aristocrats. Этот индекс приводит им новых инвесторов, поэтому компании стараются повышать дивиденды даже в сложные годы. Когда компании не могут этого сделать, они выпадают из списка.

Индекс S&P 500 Dividend Aristocrats на протяжении последних лет опережает по доходности индекс S&P 500. Его состав можно посмотреть на сайте фонда, который покупает акции в соответствии с ним. Этот фонд и еще много других можно купить через прямой доступ на американские биржи в Райффайзенбанке.

Регулярность выплат. В США приняты ежеквартальные выплаты дивидендов. В России пока не сложилось единой практики, но есть тенденция перехода от ежегодной разовой выплаты к более частым. Сейчас в России основной объем выплат проходит в мае — июле (так называемый дивидендный сезон).

Акция — это часть компании. Покупая одну акцию, вы становитесь собственником малой доли компании и участвуете в распределении ее прибыли. После объявления дивидендов инвестор знает сумму, положенную к выплате на одну акцию.

Акции бывают обыкновенными и привилегированными.

С обыкновенными акциями вы участвуете в управлении компании, хотя владелец небольшого пакета акций мало на что может повлиять на собрании акционеров, то есть он участвует в управлении номинально. Наличие и размер дивидендов по акциям зависит от результатов компании, решения менеджмента и дивидендной политики, если она есть.

С привилегированными акциями, их еще называют «префы», вы не участвуете в управлении компанией, но компания обязуется платить минимальный гарантированный доход. Рассмотрим на примерах, что значит гарантированный доход и дивиденды по привилегированным акциям.

Пример 1. Возьмем компанию «Татнефть». В ее дивидендной политике прописано, что минимальный дивиденд по привилегированной акции составляет 100% номинала одной акции. Номинал одной акции — 1 руб. То есть компания обязуется ежегодно платить акционеру минимум 1 руб. за акцию. Но при рыночной цене за акцию более 500 руб. это всего 0,2%. Когда эти акции только выпускались, цена на них была существенно ниже, а минимальный доход мог быть прописан выше — тогда акции действительно обладали привилегией и приносили владельцам повышенную доходность. Сейчас гарантированный доход практически не влияет на доходность.

Минимальный размер дивиденда не означает, что компания будет платить именно его. В дивидендной политике «Татнефть» пишет, что делит сумму, направляемую на дивиденды, на все выпущенные акции, не делая различия между обыкновенными и привилегированными. С 2006 года размер выплат по ним не отличается. При этом привилегированные акции исторически стоят дешевле обыкновенных, а значит, по ним выше дивидендная доходность — отношение дивидендов, полученных за год, к цене акции.

2019 год стал первым за 10 лет, по итогам которого «Татнефть» не стала платить дивиденды по обыкновенным акциям ввиду сложной обстановки. А по привилегированным акциям заплатит 1 руб. за акцию.

Пример 2. Сбербанк в своей политике пишет иначе: банк стремится выплачивать в равном размере дивиденды по обыкновенным акциям и привилегированным. Что успешно делает с 2014 года.

Как и в случае с «Татнефтью», цены на привилегированные акции Сбербанка ниже, чем на обыкновенные. Так что и здесь доходность по ним исторически выше.

По акциям компаний ежедневно совершаются тысячи сделок. Отследить, кто и как долго ими владел, — это сложная задача. Поэтому компании заранее определяют даты, в которые надо владеть их акциями, чтобы получить дивиденды. Это дата закрытия реестра акционеров, или дата отсечки (record date). Чтобы компания выплатила вам дивиденды, нужно владеть ее акциями как минимум в день отсечки. Тогда вы попадете в реестр акционеров и получите дивиденды, даже если день отсечки — это единственный день в году, когда вы владели акциями этой компании.

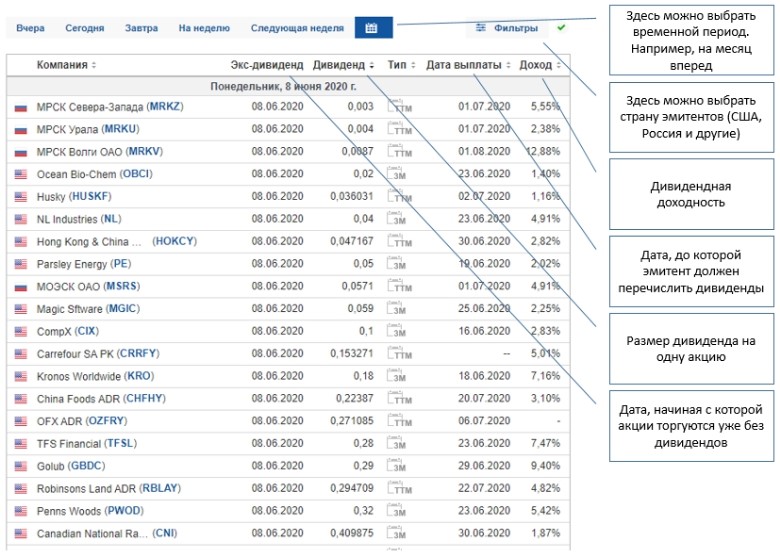

Даты отсечки публикуются заранее — их можно найти в календаре дивидендов. Есть и другие календари, но самый надежный источник — это сайт компании. Сама выплата дивидендов обычно происходит в течение двух недель после даты отсечки.

Режим торгов Т + 2. Важно помнить, что в большинстве стран (США, Европа, Россия) торги на бирже проводятся в режиме Т + 2. Это значит, что если вы купили акцию сегодня (Т + 0), то расчеты по ней пройдут лишь на второй рабочий день (Т + 2). Поэтому важно рассчитать дату покупки, чтобы попасть в реестр акционеров и получить дивиденды. Для этой даты нет единого термина: в российских источниках ее указывают как «купить до» или «последний день для покупки под дивиденды», на англоязычных ресурсах ее вообще редко используют, там указывают Ex-Dividend Date — первый день, когда акция торгуется без дивиденда.

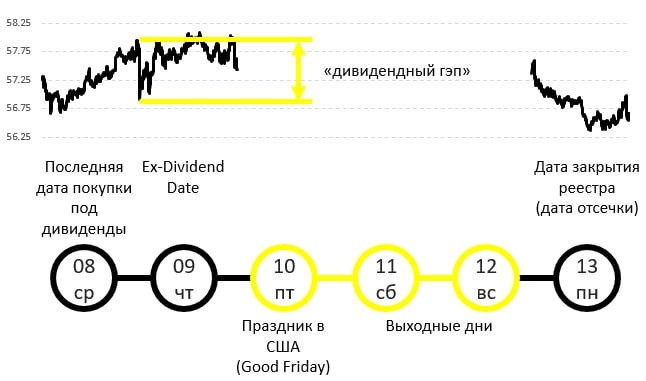

Например, 5 марта 2020 года компания Verizon объявила, что выплатит дивиденды за 1-й квартал в размере 0,615 долл. за акцию. Дата отсечки — 13 апреля 2020 года. Чтобы получить дивиденды, надо владеть акциями на дату отсечки. В США акции торгуются в режиме Т + 2. Значит, мы должны купить акции за 2 рабочих дня до этой даты. Так как 10 апреля — праздник, то последняя дата покупки под дивиденды — 8 апреля (Т + 0), следующий рабочий день — 9 апреля (Т + 1), а дата отсечки — 13 апреля (Т + 2).

Чтобы не высчитывать самостоятельно, можно найти Ex-Dividend date в дивидендном календаре — это 09 апреля, и купить бумагу за день до этого.

Для получения дивидендов можно владеть акцией один день, но важно понимать, что на следующий день цена на акцию упадет на этот дивиденд — это называется дивидендным гэпом. Так происходит, потому что инвестор, который покупает акцию в последнюю дату под дивиденды, приобретает долю в компании, на счетах которой собраны средства для выплаты дивидендов. А инвестор, который покупает акции компании на следующий день (Ex-Dividend Date), покупает долю в компании, на счетах которой уже нет этой суммы. Разумно, что второй инвестор не хочет платить ту же цену, ведь активов у компании стало меньше: в пересчете на одну акцию их стало меньше на величину дивиденда. Поэтому второй инвестор выставляет заявку на покупку ниже на эту величину.

Возможна ситуация, когда на следующий день цена на акцию, наоборот, вырастет или упадет сильнее, чем на размер дивидендов. Такое бывает довольно часто — это уже рыночный риск: например, весь рынок вырос или упал на следующий день либо по самой компании вышли хорошие или плохие новости.

Если посмотреть график акций Verizon в период выплаты дивидендов, то видно, как цена падает в Ex-Dividend Date. Если за день до этого последняя сделка была по 57,90 долл., то 9 апреля она открылась уже по 56,91 долл., то есть на 0,89 долл. ниже — это и есть дивидендный гэп. Инвестор, который купил акцию под дивиденд и продал ее на следующий день с утра, потерял с учетом дивиденда, который он получит в течение 2 недель, 0,275 долл., или 0,475% от своих инвестиций. И это без учета налога с дивидендов. При этом если бы инвестор просто купил 8 августа индекс S&P 500 и продал его 9 августа с утра, то заработал бы 0,98%. То есть покупка под дивиденды принесла убыток, в отличие от покупки индекса, а значит, была неэффективна.

По российским акциям все просто. Вы получаете доход по дивидендам и при переоценке акций — это когда вы продали акцию дороже, чем купили. В обоих случаях ваш брокер является налоговым агентом. Это значит, что вам не нужно ничего заполнять и идти в налоговую, — он сделает это за вас, а дивиденды придут на брокерский счет уже очищенными от налога. С вас удержат 13% — это ставка налога для резидентов по дивидендам и переоценке акций.

По иностранным акциям все сложнее. Российский брокер является налоговым агентом только по налогу с переоценки — в этом случае он удерживает налог 13%. А в случае налога с дивидендов ситуация отличается. Рассмотрим отдельно налог на дивиденды по акциям американских и европейских компаний.

Акции США. Когда вы получаете дивиденды от американской компании, с вас удерживается налог 30%. Чтобы снизить налог, нужно подписать анкету FATCA (форма W-8BEN) о том, что вы не являетесь налоговым резидентом США, — в этом случае с дивидендов удержат 13%: из них 10% спишется автоматически в пользу США, а 3% в пользу России придется оплатить самостоятельно.Форма W-8BEN Райффайзенбанка

Подписать анкету можно в личном кабинете вашего брокера.

По запросу клиента Райффайзенбанк выдает справку о полученных за год дивидендах, в которой указывает ставку, по которой был удержан налог. С такой справкой вы можете обратиться в ФНС до 30 апреля, чтобы доплатить налог.

По европейским акциям подобной анкеты нет, и налог с дивидендов удерживается по ставке страны регистрации компании. Обычно эти ставки выше, чем в России, например по немецким акциям — 26,4%, по французским — 28%.

Многие ошибочно считают, что соглашения об избежании двойного налогообложения, которые у России подписаны со множеством стран, позволяют россиянам платить лишь 13% с таких дивидендов. Но на самом деле они лишь избавляют от необходимости платить налог дополнительно еще и в России. Так что дивиденды придут на ваш брокерский счет за вычетом налога по ставке страны регистрации компании.

В налогообложении переоценки по акциям есть важный момент. Если вы продали ценные бумаги дороже, чем купили, то с разницы брокер удержит налог по ставке 13%. Дело в том, что по закону налоговая база рассчитывается в рублях. На практике это работает так. Допустим, год назад вы купили акцию компании Х за 100 долл., а позже разочаровались в ней и продали за те же 100 долл. В этом случае прибыли нет, но с вас будет удержан налог. Это происходит потому, что, с точки зрения Налогового кодекса, вы купили акцию за 6500 руб. (100 долл. по курсу ЦБ год назад), а продали за 7200 руб. (100 долл. по курсу ЦБ сейчас). Итого 700 руб. прибыли, с которой надо заплатить налог по ставке 13%, то есть 91 руб.п. 5 ст. 210 НК РФ

Налоговый вычет не распространяется на дивиденды.Ст. 219.1 НК РФ

Зато на доходы от сделок по акциям Налоговый кодекс предлагает льготу долгосрочного владения — 3 млн руб. налогового вычета за каждый год владения.

Чтобы получить эту льготу, нужно, чтобы:

Акции многих американских компаний обращаются на Санкт-Петербургской бирже. Так что если вы купили их в 2014 году и позже и держите более трех лет, то можете рассчитывать на вычет. Акции можно купить и напрямую на NYSE или NASDAQ, например в Райффайзенбанке, и все равно получить данную льготу.

Например, вы купили 100 акций Apple по 300 долл., держали их три года и продали за 500 долл. Пусть, для простоты, курс доллара к рублю не изменился и составил 70 руб. Ваша прибыль составила 20 тыс. долл., или 1,4 млн руб., что меньше налогового вычета в 9 млн руб. Значит, налог с переоценки вы не заплатите. А вот с дивидендов за последние три года налог заплатить придется — 10% с вас удержат автоматически, а 3% надо будет ежегодно декларировать в ФНС самостоятельно.

Например, вы сделали 10 подобных успешных инвестиций в разные акции, получив по каждой 1,4 млн руб. прибыли. Итоговая прибыль составила 14 млн руб. После применения вычета в 9 млн руб. налог с переоценки будет удерживаться не с 14 млн руб., а только с 5 млн руб.

Если в последнем примере вы держали акции не три года, а пять лет, то вычет составит уже 15 млн руб., и налог с переоценки вам платить не потребуется, так как прибыль 14 млн руб. меньше вычета.

Льгота распространяется и на еврооблигации и ETF, которые торгуются на российских биржах.

Есть и другие налоговые льготы на доходы от ценных бумаг — подробнее о них можно узнать на сайте Московской биржи.