Управление личным бюджетом помогает экономить на необязательных тратах и быстрее достигать финансовых целей. Расскажем, чем личный бюджет отличается от семейного, как его планировать и каких ошибок стоит избегать.

Личный бюджет — это личные деньги человека, которые он может тратить как угодно. Личный бюджет может складываться из разных доходов:

Семейный бюджет отличается от личного тем, что он формируется из доходов нескольких членов семьи и расходуется совместно, а личный бюджет формируется из доходов одного человека и расходуется только на его нужды.

Например, я замужем, и у нас с мужем есть семейный бюджет. Большую часть доходов мы планируем и тратим совместно: на ипотеку, ремонт, питание, одежду, развлечения.

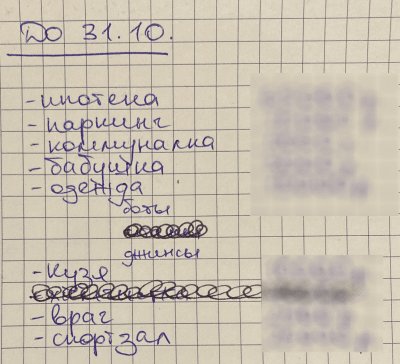

Раз в месяц мы садимся и выписываем все предстоящие расходы в простой блокнот. Постоянные расходы там одни и те же, но иногда добавляются переменные: подарки на дни рождения близких, химчистка после завершения сезона, внеплановый осмотр кота у ветеринара.

Чтобы спланировать бюджет и ничего не забыть, мы открываем календарь; он подсказывает, когда нужно отложить на празднование годовщины, на отпуск или на очередной платеж по кредиту.

Примерно так выглядит наш список семейных трат. Сюда мы включаем все общие расходы: от оплаты коммунальных услуг до покупки корма коту. То, что оплатили, зачеркиваем

Примерно 20% от личного дохода каждый из нас тратит на себя. Например, я сейчас коплю на поездку к подруге в Калининград и на образовательные курсы. Для этого у меня есть две копилки в банке. Пополняю их вручную каждый раз, когда мне на карту поступают деньги. Также при необходимости я трачу свои личные деньги на разные мелочи: поход к косметологу, хобби, домашние растения.

Главная цель личного бюджета — контроль и оптимизация финансов, ведь невозможно управлять тем, что не измеряется. Учет доходов и расходов повышает уровень жизни, а в идеале позволяет добиться финансовой свободы.

Управление личным бюджетом поможет:

Одно из преимуществ ведения личного бюджета в том, что я точно знаю, сколько зарабатываю. Я фрилансер, поэтому мои доходы нерегулярны: сегодня заплатил один клиент, завтра — второй, через неделю — третий. Мой доход зависит от нагрузки, а не от количества часов, которые я просиживаю в офисе. Если бы я не учитывала каждое поступление, я бы не знала, сколько на самом деле у меня есть денег.

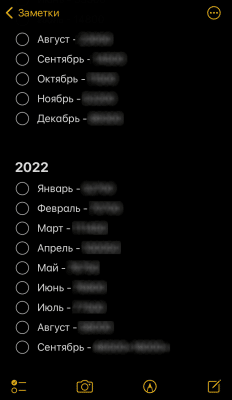

Я фиксирую доходы уже три года — с момента, как ушла из найма. Делаю это в заметках на телефоне: записываю уже пришедшие деньги и те, которые еще предстоит получить, например что клиент Х должен заплатить мне 20 000 рублей до 17 сентября.

Фиксирую доходы не в приложении и не в таблице Excel, а в обычных заметках в телефоне

Благодаря учету доходов я могу корректировать свой образ жизни. Например, в августе из-за отпуска я заработала меньше обычного. В этом месяце мне пришлось отказаться от покупки новых книг и сначала дочитать те, что уже стояли на полках. При этом на большие цели я продолжаю откладывать вне зависимости от размера дохода — они важнее, чем сиюминутная радость от посещения книжного магазина.

Что касается расходов, то я не слежу, куда именно уходит каждый рубль. Так как я расплачиваюсь только безналом, мне достаточно выписки в мобильном приложении, что 500 рублей я потратила в супермаркете. Все эти расходы я спишу на продукты, и неважно, что по факту я накупила на эти деньги одних шоколадок.

В жизни и в ведении личного бюджета я придерживаюсь такого правила: лучше не больше экономить, а больше зарабатывать.

Чтобы грамотно планировать личный бюджет, нужно разобраться с базовыми понятиями финансовой грамотности. Она лежит в основе этих трех принципов.

Тратить меньше, чем зарабатываете. Для этого приходится следить, чтобы доходы превышали расходы. Вот как я это делаю.

На большие цели я стараюсь откладывать хотя бы 10% от доходов на банковские счета с процентами — это позволяет обгонять инфляцию и защитить деньги от обесценивания. Если есть возможность сэкономить еще больше, я предпочту отложить деньги, чем потратить их на незапланированный поход в ресторан или на концерт.

Увеличивать доход. Сумма, которую можно сэкономить на сокращении расходов, ограничена. В конце концов можно дойти до точки, когда сокращать будет нечего.

Вместо тотальной экономии лучше искать дополнительные источники дохода. Можно пообщаться с руководителем о повышении зарплаты, найти подработку или более высокооплачиваемую работу, открыть бизнес.

Для повышения дохода я делаю вот что:

Благодаря этому за два года я увеличила свой доход вдвое. Инфляцию я точно обгоняю, да и общий уровень жизни у меня стал выше.

Подготовиться к непредвиденным ситуациям. Может случиться что угодно: болезнь близких или питомца, увольнение, декрет, кризис, незапланированный ремонт. Все эти ситуации требуют быстрого реагирования и больших вложений. Если вы к ним не готовы, они могут сильно ударить по кошельку.

Есть два способа подготовиться к экстренным расходам: регулярно откладывать деньги в резервный фонд и вовремя оплачивать страховки — медицинскую, на квартиру, на автомобиль.

Признаюсь, у меня нет подушки безопасности. В прошлом году муж заболел и месяц провел в больнице. В это время мы сильно просели в доходах, а в запасе у нас ничего не было. Мне тогда пришлось работать гораздо больше, чтобы хоть как-то компенсировать эту ситуацию.

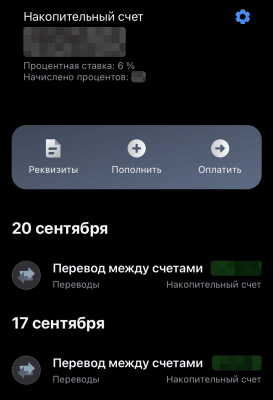

Сейчас мы откладываем 10% от наших общих доходов на черный день. Для этого мы открыли банковский вклад со ставкой 6%.

Где именно вести бюджет, не так важно: это может быть простой блокнот, табличка в Excel или мобильное приложение. Многие следят за деньгами в приложениях банков. В них можно посмотреть, когда и на что вы потратили деньги, сколько и от кого получили.

Но важно соблюдать универсальные принципы ведения личного бюджета.

Шаг 1: определяем финансовые цели. Финансовой целью может быть что угодно:

Когда цели выбраны, для них нужно создать копилки, например открыть накопительные счета и настроить автоматическое пополнение. После того как накопите на одну цель, заменяйте ее на другую. У меня сейчас две цели: навестить подругу в Калининграде и купить образовательные курсы.

Под каждую цель у меня открыт отдельный счет в банке. Копилки я пополняю постепенно: перечисляю туда по 10% от дохода каждый раз, как получаю деньги от заказчиков

Шаг 2: рассчитываем бюджет. Для этого нужно посчитать доходы и расходы за последний месяц.

В конце месяца вычитаем из доходов расходы, а полученную сумму распределяем по копилкам. Чтобы откладывать еще больше, подумайте, от каких трат вы можете отказаться. Действительно ли вам нужна десятая пара кроссовок? А эта книга, которая год будет стоять на полке непрочитанной?

Шаг 3: составляем личный финансовый план. Это своеобразная денежная карта, благодаря которой вы будете знать свои финансовые цели и сроки их достижения. Цели из этого списка должны соответствовать вашему бюджету.

Например, мои цели можно расписать так:

Делают финансовые цели невыполнимыми. Я могла бы заложить на поездку в Калининград 300 000 руб., но за два месяца я столько не получу.

Не откладывают подушку безопасности. Даже если я накоплю на все свои цели, в любой момент может случиться форс-мажор, и накопленные деньги придется тратить на решение проблем.

Забывают о непредвиденных расходах. Например, в аэропорту мне придется доплачивать за перевес багажа. Лучше заранее добавить к нужной сумме пару тысяч.

Игнорируют рост цен и повседневные траты. Пока я планирую поездку, билеты могут подорожать. Вместо запланированных 7000 руб. мне придется заплатить 10 000 руб. Нужно или купить билеты заранее, или добавить к нужной сумме процент.

Не ведут финансовый учет. Если бы я не знала, сколько точно зарабатываю, вряд ли бы я смогла рассчитать, какую сумму и к какому сроку я смогу отложить на свои цели.